又一家万亿级银行来了!4家银行联合重组 中原银行285亿“一并三” 跻身城商行前十!

河南省内首家通过合并重组规模过万亿元城商行真的来了。

历时约半年,中原银行拟以约285亿元合并重组3家省内银行事件或近“剧终”。券商中国记者注意到,3月11日晚间,洛阳银行、焦作中旅银行、平顶山银行均在官网公告,已于2022年3月10日召开股东大会审议通过了本次吸收合并的有关事项。

由河南省委、省政府关于城商行改革重组重要部署,中原银行以增发内资股换股吸收合并上述三家旅银行;吸收合并完成后,洛阳银行、平顶山银行和焦作中旅银行将注销法人资格,其清产核资后的全部有效财产、债权、债务、业务、网点、员工、合同以及其他各项合法权利与义务等均由中原银行依法承继和承接。

今年政府工作报告指出,深化中小银行股权结构和公司治理改革,加快不良资产处置。值得注意的是,今年全国两会期间,全国人大代表、中原银行董事长徐诺金重点建议加强建设解困中小银行、完善金融债权保护。

在他提交的一份《关于促进中小银行稳健发展的建议》中提到,当前,通过吸收、新设合并以及引入战略投资者,成为当下解决中小银行困局的主要解决思路;合并后的中小银行有利于完善公司治理结构、丰富多层次信贷融资体系,缓解我国信贷融资系统“两头大、中间小”的局面,围绕大型银行覆盖不到的空白区域和行业、尤其是金融下沉领域重点发力。

中原银行285亿合并3家城商行获审议通过

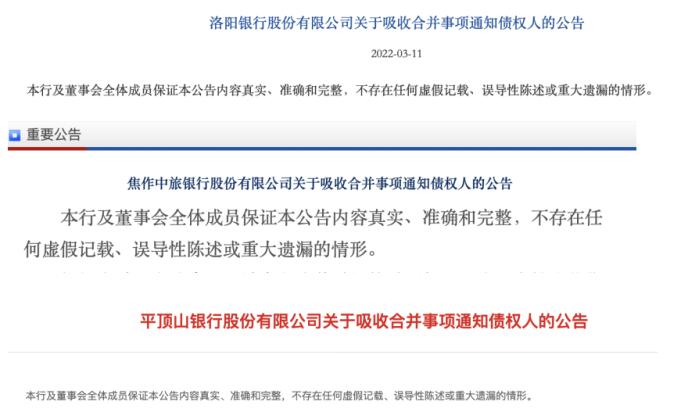

“已于2022年3月10日召开股东大会审议通过了本次吸收合并的有关事项。”3月11日晚间,洛阳银行、平顶山银行和焦作中旅银行均在官网公告,通知债权人关于吸收合并事项。

图源:洛阳银行、平顶山银行和焦作中旅银行官方网站

公告披露显示中原银行285亿合并3家城商行或已均获相关银行审议通过,尽管尚需相关监管机构的核准,河南省内首家通过合并重组规模过万亿元城商行真的要来了。

今年2月底,焦作中旅银行、平顶山银行、洛阳银行均发布公告,定于3月10日召开临时股东大会,审议中原银行吸收合并等事项。

根据协议,本次吸收合并完成后,洛阳银行、平顶山银行和焦作中旅银行将注销法人资格,其清产核资后的全部有效财产、债权、债务、业务、网点、员工、合同以及其他各项合法权利与义务等均由中原银行依法承继和承接。

今年1月26日晚,中原银行的一则公告内容,详细披露了该行、洛阳银行、平顶山银行及焦作中旅银行(统称“目标银行”)订立吸收合并协议的具体内容。

根据上述协议,中原银行已有条件同意以总代价约人民币284.70亿元(相当于约341.64亿港元)收购售股股东于目标银行持有的所有股份,其均将以分别向售股股东发行代价股份的方式支付。其中,发行不少于31.05亿股H股及不超过32.05亿股H股,分别占紧接H股配售事项完成前该行已发行H股数目的约81.82%及84.45%;占H股配售事项完成后的约45%及45.79%。

从公告看,截至于评估日期2021年9月30日,洛阳银行、平顶山银行、焦作中旅银行净资产评估值总额约为人民币333.23亿元;经扣除评估升值产生的递延所得税约人民币8.53亿元及不可归属于普通股股东的永续债人民币40.00亿元,净资产总额约为人民币284.70亿元。

公告显示,吸收合并的总代价将以按发行价每股代价股份人民币2.1366元(相当于每股代价股份约2.5639港元)向各售股股东发行133.25亿股代价股份(按售股股东于目标银行的股权计算)的方式支付。

这之中,约占代价股份总数的59.70%、18.58%、21.72%将发行分别给予洛阳银行售股股东、平顶山银行售股股东、焦作中旅银行售股股东。

在中原银行方面,截至2021年9月30日,该行资产总额为人民币7311.52亿元,总负债6693.15亿元,所有者权益总额为618.37亿元。2021年1月至9月,该行实现净利润28.55亿元,归母净利润27.97亿元。

上述吸收合并完成后,该行资产总额将近1.2万亿元,在城商行中资产规模排名将从原来的第12位提升至第8位。

新一轮地方法人银行合并纾解中小银行发展困局

今年政府工作报告指出,深化中小银行股权结构和公司治理改革,加快不良资产处置。记者注意到,今年两会期间,全国人大代表、中原银行董事长徐诺金提交了多份相关的议案。

其中一份《关于促进中小银行稳健发展的建议》中,徐诺金称,近年来,商业银行逐步进入“微利”时代,个别中小银行前期发展过程中积累的问题开始逐渐暴露显现。他建议,提前防范化解金融风险,加强建设解困中小银行、稳定经济增长的良好环境,“当前,通过吸收、新设合并以及引入战略投资者成为当下解决中小银行困局的主要解决思路”。

在他看来,中小银行稳健发展面临的挑战有:比如其一,公司产权制度不健全。股权管理机制缺失,缺少对大股东的约束。存在中小银行改制过程中不透明、不公开现象,中小银行沦为大股东提款机等问题。其二,风险管理水平较低,风险审批、风险内控制度及决策程序不完善;业务模式受地方政府影响较大,无法有效决策,甚至沦为“第二财政”等等。

2020年5月,国务院金融稳定发展委员会发布多项重大金融改革措施,金融监管部门联合地方政府摸清风险规模、组织清产核资并实施方案,以化解存量金融风险,中小银行合并重组为重要落地措施。2020年9月以来,已有20多家中小银行实现合并。在他看来,“新一轮地方法人银行合并更为务实、意义重大。”比如:

一是合并后的中小银行能够丰富多层次信贷融资体系,缓解我国信贷融资系统“两头大、中间小”的局面,完善地方金融支持服务体系,有力支持省内地级市、县域经济发展,支持地方经济建设。二是中小银行合并改组后,能够围绕大型银行覆盖不到的空白区域和行业,尤其是金融下沉领域重点发力。

同时,徐诺金称,在加快中小银行解困、加快合并重组工作推进,探索多层次资本补充机制的同时,应重点加强中小银行自身机制能力建设,强化公司治理及决策机制。

此外,他认为,中小银行应结合区域特点和自身实际,积极探索优化股权结构,不断强化国有股的优势地位的同时,多元化引进股东,尤其是各个行业具有竞争优势的优质企业,保证股权结构稳定的同时,借助股东的优势资源,充分发挥业务协同作用。

对于时隔数年之后,河南中原大省再次出现中小银行合并重组,上海金融与发展实验室主任曾刚在受访时称,引入实力较强的战略投资者入股的重组方式,在农商行较为常见,这样一来可以保持县域法人资格完整;而城商行则是合并重组的情况较为常见。而中原银行这次的合并重组,各家中小银行都在区域内有着较强的竞争力,“通过扩充规模并实现强强联合,达到1+1大于2的效果,从而提升省内金融机构的整体竞争力,为后续发展打开空间。”

记者注意到,今年1月18日,河南省人民政府办公厅印发《河南省建设高标准市场体系实施方案》,宣布拟推动中原银行、郑州银行等地方金融机构发起设立银行理财子公司,鼓励银行及银行理财子公司依法依规与符合条件的证券基金经营机构和创业投资基金、政府出资产业投资基金合作。

关键词阅读:中原银行

- 固态电池催化连连!电池企业盯上低空市场,完美契合eVTOL市场需求

- 六部门部署开展绿色建材下乡活动,关注行业龙头估值修复契机

- 首次实现无人机跨海货运,低空经济蓝图加速落地

- 北京推进算力基础设施建设,2027年将实现全栈自主可控

- 海运市场掀起“涨价潮”,上海港、宁波港部分船司出现大柜供应紧俏问题

- 国务院发话!推动头部证券公司做强做优,中信证券、国联证券、东方财富等三类券商望受益

- 碳价突破百元大关,碳资产投资风口有望卷土重来

- 四川省职业教育条例5月1日起施行,差异化能力民办中职有望脱颖而出

- HBM霸主SK海力士产能版图再扩张,HBM市场有望快速增长

- 无人机项目首次入选智能交通试点,券商预计万亿市场开启