11月8日,银保监会发布《关于印发财产保险灾害事故分级处置办法的通知》称,为进一步建立财险业应对灾害事故处置工作机制,提升财险业灾害事故处置能力,银保监会制定了《财产保险灾害事故分级处置办法》(以下简称《办法》)。

《办法》明确,财产保险灾害事故按照事件性质、损失程度和影响范围等因素,分为特别重大、重大、较大3个等级,对应Ⅰ级、Ⅱ级、Ⅲ级响应,分别由银保监会及其派出机构统筹启动响应、开展应对处置并适时终止响应。

何为财产保险灾害事故?

《办法》指出,财产保险灾害事故是指与财险公司承保风险相关的自然灾害、事故灾难以及银保监会认为应当按照《办法》处置的其他事件。

近年来,我国相继发生“利奇马”台风、河南特大暴雨、四川泸定地震以及湖北十堰燃气爆炸等灾害事故。灾害事故发生后,银保监会迅速行动,组织行业开展灾害事故应对,积极发挥保险防灾减损、抢险救灾、经济补偿以及社会治理等功能作用,并有力地推动河南、云南、四川等地巨灾保险的发展。

银保监会有关部门负责人介绍,为更加有力推动灾害事故处置,进一步明确工作职责,形成工作合力,银保监会在广泛调查研究的基础上,形成了《办法》,对财产保险灾害事故进行分级,并明确分级处置的主体和责任。

3个等级如何设定?

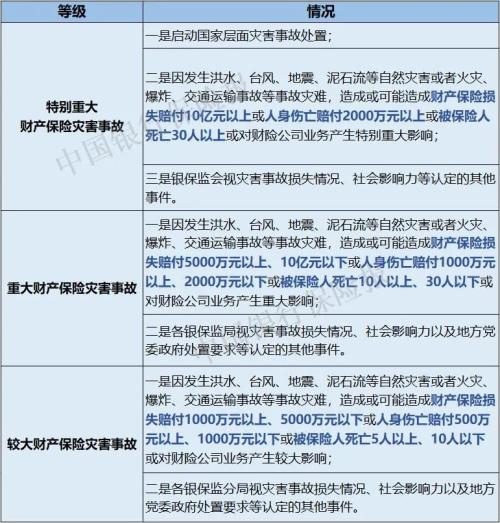

《办法》明确,财产保险灾害事故按照事件性质、损失程度和影响范围等因素,分为特别重大、重大、较大3个等级。

如何处置灾害事故?

《办法》明确,发生特别重大财产保险灾害事故时,银保监会统筹实施Ⅰ级响应;发生重大财产保险灾害事故时,属地银保监局统筹实施Ⅱ级响应;发生较大财产保险灾害事故时,银保监分局在上级银保监局指导下统筹实施Ⅲ级响应。

根据《办法》,在Ⅰ级响应中,银保监会统筹采取处置措施,并应当强化统筹指导、加强上下联动、落实报告制度。在Ⅰ级、Ⅱ级、Ⅲ级响应中,银保监局及银保监分局应当落实属地管理责任,立即启动响应、积极应对处置、迅速开展摸排、优化理赔服务、落实报告制度。

同时,《办法》还要求各财险公司应当切实承担财产保险灾害事故处置主体责任,建立健全灾害事故处置机制,细化事前防范预警、事中应对处置、事后服务保障等各项要求,确保应对高效有力;要求保险行业协会应当积极发挥自律协调作用,整合行业资源,推动防灾减损、抢险救援、理赔服务等工作有序开展;要求中国银保信和上海保交所应当为灾害事故全国范围内的保单信息查询提供支持。

银保监会表示,下一步,将持续推动完善财产保险灾害事故处置工作机制,不断提升财险业灾害事故处置质效,进一步发挥好保险经济“减震器”和社会“稳定器”的功能作用。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!